Företagarna Anders Sultan och Michael Zazzio har i återkommande analyser försökt ställa prognoser på samhällsekonomin och det framtida politiska världsläget. Ofta har de haft rätt. Här kommer ytterligare en analys.

Företagarna Anders Sultan och Michael Zazzio har i återkommande analyser försökt ställa prognoser på samhällsekonomin och det framtida politiska världsläget. Ofta har de haft rätt. Här kommer ytterligare en analys.

Bild: Anders Sultan och Michael Zazzio – Foto: Canal 2nd Opinion (Sultan)

Sedan vår senaste artikel har börserna rasat ytterligare en bit, särskilt i och med Brexit. Det svenska OMXSPI har även det backat.

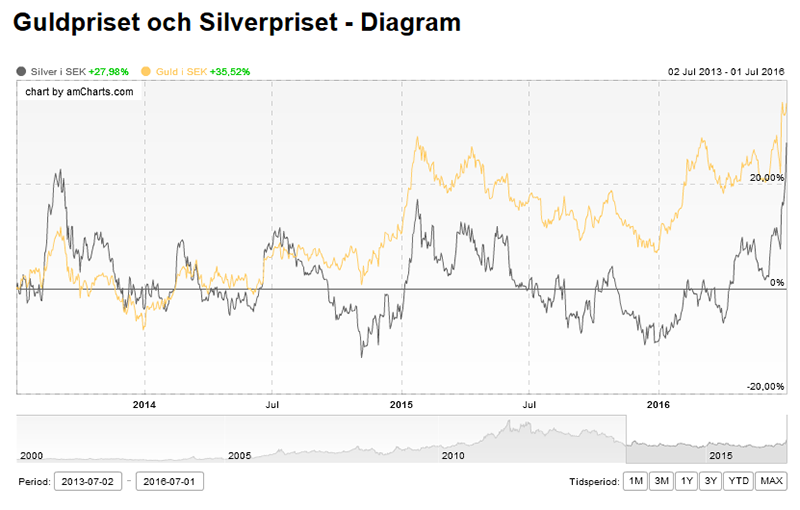

Guld och silver har noterat nya maxnivåer för de senaste åren och de två investeringsmetallerna är numera svåra att få tag på hos återförsäljarna, ett omisskänneligt tecken på att det är många investerare som nu skriker efter guld och silver. Guld och silver har sedan mitten av december 2015 ökat i värde med omkring 30 %.

När börserna väl sviktar, så skyndar sig investerarna till de två enda säkra investeringar som finns – guld och silver. Priserna stiger kraftigt och först efter en tid vaknar småspararna för att köpa till högre priser med lägre vinstmarginal.

Bild 1. Guld- och silverpriset har under de senaste tre åren inte varit högre än nu.

Inte bara Brexit

I massmedia och av ekonomiska analytiker tillskrivs en del av börsnedgångarna britternas val i juni [Brexit] beträffande avslutandet av deras EU-medlemskap, men det finns helt andra orsaker som har lett till att börserna har backat och inom kort kommer många länder att få uppenbara problem, vilket de ekonomiska experterna nu, till slut, har börjat höja varnande fingrar för.

Börserna har gått upp nästan lika mycket som de föll i och med Brexit, något som talar för att Brexit i sig inte är källan till osäkerheten på den finansiella marknaden. Det brittiska pundet föll 10 % i värde efter det brittiska EU-valet.

Storbritannien tjänar dock i det långa loppet på Brexit eftersom ett svagare pund ökar britternas konkurrenskraft. Britterna fick, i och med marknadens reaktion på valet, en automatisk devalvering av pundet och det kan britterna behöva för att om möjligt lösa sin ekonomiska kris och för att kunna höja sin industriproduktion. Brexit kan mycket väl leda till att det i framtiden kommer att gå bättre för Storbritannien än vad som har varit fallet under de senaste decennierna.

Sjunkande fastighetspriser

Svenska fastighetspriser har börjat falla och de kommer att gå ned bra mycket mer innan botten är nådd – och det är långt dit. Det kan handla om att priserna faller omkring 50 % eller kanske till och med mer. Fastighetspriserna är rejält uppskruvade och det gäller i stort sett i hela världen – så även i Sverige.

En ny lånelagstiftning började gälla den 1 juni i år och den förbjöd de svenska bankerna att bevilja amorteringsfria bostadslån. Därmed minskar efterfrågan på bostäder och fastighetspriserna sjunker eftersom köparna då blir färre i antal. När lågkonjunkturens negativa effekter (en ökad arbetslöshet samt en oförmåga att betala lån och räntor) väl drabbar oss; då kommer lägenhets- och villapriser att sjunka ytterligare.

Ju djupare den ekonomiska krisen blir, desto mer kommer priserna att falla. Vi kanske snart får uppleva en likadan bostadskris som den som vi genomgick i början av 1990-talet.

Sedan fastighetskrisen i mitten av 1990-talet har huspriserna under vissa perioder stigit med i runda tal 10 % per år, vissa år har de stigit med ännu mer. Att äga ett hus har under lång tid setts som en ren investering.

Det har dessutom varit billigt att låna pengar till bostäder eftersom räntorna har varit extremt låga; under de senaste åren till och med rekordlåga. Detta har medfört att det är få låntagare som har haft några problem med att betala sina lånekostnader.

I framtiden kommer det läget dock att förändras påtagligt. När räntan väl stiger – ja, då kommer fler bostadsägare på obestånd, lägenheter och villor säljs till underpriser för att lösa de ekonomiska problemen och de exekutiva auktionerna kommer att öka flerfaldigt.

Ett gott råd är att redan nu se över sitt boende och sina lån för att, om möjligt, skapa bättre förutsättningar inför framtiden.

Bankerna

Riksbankschefen har nyligen basunerat ut att räntan inte kommer att stiga under de två närmaste åren. Ett sådant agerande borgar i och för sig att minska lägenhets- och villaägarnas framtida problem men det kommer att försvåra situationen för bankerna som redan nu har det bra mycket svårare än tidigare.

Det låga ränteläget skapar även andra problem och dämmer upp ekonomiska krafter som sedan riskerar att frigöras i en icke önskvärd riktning. En lång tid av deflation leder senare ofelbart till en kraftig inflation och kanske hyperinflation. Genom att behålla den extremt låga räntenivån förvärrar Riksbanken det ekonomiska läget på sikt och de problem som då uppstår blir svårare att påverka än om man tar itu med problemet på ett tidigt plan.

Bankernas lånefest är över

Det är alltså inte enbart fördelar som det låga ränteläget har fört med sig. Ett lågt ränteläge leder till att spararna inte är lika angelägna att ha sina pengar innestående på bankonton eftersom det inte leder till någon större ränteutdelning.

Vid ett sådant lågränteläge tenderar spararna i stället att investera sina sparade medel i aktier, fonder, statsobligationer och liknande.

När börserna väl faller kraftigt, så förlorar spararna betydande andelar av sitt investerade kapital. När räntorna väl stiger, så säljer spararna sina aktier och flyttar sina kvarvarande pengar till sparkonton på banken, vilket leder till att börserna faller ännu mer eftersom det då finns ett överskott av aktier.

Ett lågt ränteläge kan inte upprätthållas under någon längre tidsperiod utan att ge djupa avtryck i ekonomin. Extremt låga och negativa räntor är i det långa loppet skadligt för ett lands ekonomi och ekonomiska utveckling. Nollränta skvallrar om att något inte står rätt till i systemet och kan ses som en tydlig varningssignal om att en ekonomisk kollaps väntar om hörnet.

En inflationstakt på 1,5?2,5 % anses vara optimal och då bör ränteläget ligga på ungefär samma nivå men med en låg ränta eller till och med negativ ränta, är det svårt, för att inte säga omöjligt att uppnå en optimal inflationsnivå.

I stället blir då risken stor för att det uppstår ett deflationsläge, något som vittnar om att riksbanker och politiker har misslyckats med sina försök att kontrollera ekonomin.

Efter en deflationsperiod kommer ofta en tid med hyperinflation, i synnerhet om en regering försöker att trycka upp valuta för att på artificiell väg komma ur ett deflationsläge. Att trycka upp pengar är dessutom ett sätt att hålla börskurserna uppe eftersom det då pumpas in mer valuta i det finansiella systemet.

Ett annat uppenbart problem med ett lågränteläge är att bankernas räntegap (skillnaden mellan inlånings- och utlåningsränta) minskar i jämförelse med ett läge med normala räntenivåer.

Ett litet räntegap medför att vinsterna minskar och därmed ökar risken för att banker kommer på obestånd, precis som skedde under börskraschen år 1929 och i USA år 2008.

Riksbankens lågräntepolitik utgör alltså en riskfaktor för de svenska privatbankerna, vilka under den senaste tiden har riktat allvarlig kritik mot Riksbanken.

Bankerna har påpekat att räntenivån är alldeles på tok för lågt satt och att det därmed riskerar deras överlevnad och i och med det äventyrar spararnas insatta medel. Med de månghundraåriga erfarenheter som finns, så skall det inte behöva finnas några risker som skapas och accentueras genom riksbankers dåligt genomtänkta räntebeslut.

Pensionerna

Lågräntepolitiken skapar stora problem för pensionsfonderna som då inte kan öka i värde, vilket leder till att de framtida pensionärerna troligtvis kommer att få leva på betydligt lägre pensioner än vad vad som är fallet i dag.

Något raljerande kanske man kan säga att de som bor billigt i dag förmodligen tvingas till att blanda bark i brödet när de väl blir pensionärer.

Världsvalutorna börjar svikta

Den europeiska centralbanken har redan börjat trycka upp stora mängder Euro i ett försök att driva upp inflationstakten.

Trots tillskottet av nya Eurosedlar klarar centralbanken inte av att motverka den naturliga recession som har inträtt på grund av den tidigare artificiella lågräntepolitiken. Den europeiska centralbanken planerar nu att trycka upp ännu mer sedlar. Det kommer inom något år att, enligt planen, finnas 4 biljoner Euro – dubbelt så mycket som för något år sedan.

Valutaproduktionen genomförs utan att den digitala Euron minskar. Därmed blir valutaproduktionen inflationsdrivande. När den naturliga deflationen vänder av sig själv riskerar det redan tillförda valutatillskottet att orsaka en hyperinflation.

I kombination med en låg industrikapacitet, en hög arbetslöshet, fallande börser och stora kreditförluster för bankerna som i många fall riskerar att gå i konkurs, kan det bli ett mycket allvarligt läge där riksbankscheferna beslutar sig för att på Keynesianskt manér ?trycka? sig ur krisen, vilket inte är möjligt utan bara fördjupar den ekonomiska krisen.

Det har den japanska regeringen redan visat för drygt 25 år sedan. Japan står sedan dess still i sin ekonomiska utveckling. Landets skulder är för stora för att det skall bli något över till annat än att betala räntor och amorteringar på lånen – inte bara på statslånen utan även på de privata skulderna och på industrins skulder.

Den svenska riksbanken borde trycka upp mer sedlar per invånare samtidigt som Riksbanken minskar den digitala valutan i motsvarande utsträckning. I kristider behövs det fysisk valuta.

Det kontantlösa samhället inget “hit” för folk i allmänhet

När datasystemen slutar att fungera, så måste befolkningen kunna handla med kontanter. Det kontantlösa samhället är dömt att misslyckas. Det enda som ett kontantlöst samhälle leder till är att bankerna och staten får full kontroll över medborgarna.

Ett kontantlöst samhälle är naturligtvis önskvärt ur bankernas synvinkel eftersom varje transaktion genererar intäkter till bankerna.

De sedlar som cirkulerar tjänar bankerna i stort sett ingenting på. De medborgare som inte är önskvärda stänger man helt enkelt av från bankerna eller så tvångskonfiskerar staten dessa individers tillgångar.

Flera gånger i år har vi fått upleva att kortsystemen inte har fungerat i butiker. Många är de människor som då inte har kunnat handla på grund av att de inte har haft med sig några kontanter. En del människor är så pass blåögda att de aldrig har kontanter på sig och de som tappar eller blir bestulna på sina kontokort, så står de helt handfallna, ibland i en hel vecka eller kanske till och med längre än så.

Nationers skuldsättning

Japans skuldsättningsproblem har påtagligt minskat landets möjligheter till utveckling under de senaste 25-30 åren. Den totala skulden per capita motsvarar i dag nästan 4½ årsarbeten. En så pass hög skuldnivå kan inte betalas tillbaka under överskådlig tid.

Cypern fick sina akuta problem redan för tio år sedan. Skuldsättningsnivån ligger i dag på över 3½ årsarbeten per capita.

Inte långt efter det kommer USA. Landet har en medelskuldsättning per capita på över 3 årsarbeten.

USA är tätt följt av Grekland och Portugal som redan har inlett sina kriser trots att USA alltså har en högre skuldsättning per capita i förhållande till sin BNP än vad dessa europeiska länder har.

Från EU:s ledning har Grekland och Portugal tidigare fått ekonomiska bidrag för att någorlunda bemästra sina finanskriser. EU med nästan 500 miljoner medborgare hade råd att rädda dessa små länder men nu har EU nyligen sagt att det är stopp med det. Det grekiska folket få nu klara sig självt, vilket ytterligare späder på det grekiska missnöjet med EU. Det är nu många länder som är missnöjda med EU och förhoppningsvis upplöses unionen så småningom.

I Sverige visade en undersökning att 85 % är missnöjda med EU och vill begära ett svenskt utträde ur unionen. Stefan Löfvéns yttrande kan dock bara tolkas som om han vill förvägra svenskarna en folkomröstning och han har påstått att en majoritet av svenskarna vill fortsätta att vara EU-medlemmar. Politikernas påståenden stämmer alltså inte överens med folkets ord.

Unionens byråkrati kostar EU:s medlemsländer omkring 12 miljarder Euro per år, vilket motsvarar drygt 2 500 svenska kronor per invånare och år för alla individer inom EU, pengar som medborgarna skulle ha kunnat använda på ett bättre sätt. Mest per capita betalar holländarna – motsvarande drygt 3 600 svenska enkronor till EU per år. Varje EU-medborgare betalar i genomsnitt motsvarande 223 svenska enkronor till EU:s administration.

Drygt 500 miljoner EU-medborgare betalar enbart till EU:s interna administration en totalsumma av motsvarande drygt 112 miljarder svenska enkronor.

Värt att notera i sammanhanget är att Storbritannien har varit närande för EU. När britternas allmosa till EU väl försvinner, så blir det dyrare för de andra medlemsländerna.

Att vara med i EU kostar för svenskarna nästan totalt 25 miljarder per år. Avgiften är drygt 40 miljarder.

I EU-bidrag inkasserar svenskarna drygt 15 miljarder kronor. och det är många länder som får betala stora summor för att vara med. De som förlorar mest på EU är de västeuropeiska länderna som är närande medan de östeuropeiska länderna är tärande och tjänar på att vara EU-medlemmar.

| Land | Avgift (mdkr) | Bidrag (mdkr) | Vinst (mdkr) | Vinst/capita (SEK) |

| Tyskland | 273,94 | 106,02 | – 167,93 | – 2 083 |

| Frankrike | 197,10 | 123,52 | – 73,58 | – 1 146 |

| Storbritannien | 132,28 | 64,25 | – 68,03 | – 1 053 |

| Nederländerna | 78,70 | 18,03 | – 60,67 | – 3 611 |

| Italien | 149,35 | 98,11 | – 51,24 | -856 |

| Belgien | 49,19 | 21,80 | – 27,39 | – 2 977 |

| Sverige | 40,37 | 15,59 | – 24,78 | – 2 581 |

| Österrike | 26,97 | 14,58 | – 12,40 | – 1 463 |

| Danmark | 23,57 | 13,72 | – 9,85 | – 1 754 |

| Finland | 17,90 | 9,72 | – 8,17 | – 1 503 |

| Irland | 15,52 | 14,26 | – 1,26 | – 273 |

| Luxemburg | 5,13 | 3,02 | 0,70 | 1 291 |

| Kroatien | 4,04 | 5,41 | 1,37 | 321 |

| Malta | 0,72 | 2,33 | 1,61 | 3 810 |

| Cypern | 1,51 | 3,41 | 1,90 | 1 667 |

| Spanien | 104,44 | 107,55 | 3,10 | 66 |

| Estland | 1,88 | 6,19 | 4,31 | 3 252 |

| Slovenien | 3,62 | 10,65 | 7,03 | 3 415 |

| Lettland | 2,54 | 9,90 | 7,36 | 3 656 |

| Slovakien | 6,77 | 15,59 | 8,82 | 1 629 |

| Litauen | 3,62 | 17,63 | 14,01 | 4 741 |

| Bulgarien | 4,33 | 21,09 | 16,76 | 2 307 |

| Tjeckien | 14,16 | 41,00 | 26,84 | 2 551 |

| Portugal | 16,43 | 46,15 | 29,72 | 2 841 |

| Rumänien | 13,71 | 55,68 | 41,97 | 2 103 |

| Grekland | 18,33 | 66,34 | 48,01 | 4 353 |

| Ungern | 9,36 | 62,09 | 52,73 | 5 328 |

| Polen | 37,17 | 163,62 | 126,45 | 3 282 |

| Totalt | 1 252,7 | 1 137,2 | -112,6 | – 223 |

Tabell 1. EU – kostnader, bidrag, vinst och vinst per capita. I de tre mittersta kolumnerna är beloppen angivna i miljarder kronor. I den högra kolumnen är beloppen angivna i svenska enkronor. Belopp med minustecken innebär en förlust/kostnad.

Storbritanniens totala skuldsättning är högre än både Spaniens och Italiens, men att den brittiska krisen ännu inte har blommat ut.

Att britterna lämnar EU ökar således britternas chans att klara av sina egna finansiella problem när de väl inte behöver pungslås av EU.

Även Danmark har en skuldsättning i paritet med Italien och frågan är hur länge det dröjer innan Danmark skuldsituation uppmärksammas i massmedia och när Danmark ska begära sitt utträde ur EU.

Estland är ett föregångsland när det gäller att låna pengar. Den estländska staten har bara lånat upp 10 % av landets BNP medan estländarna själva har varit ännu mer försiktiga och bara lånat 4 % av sin årliga BNP. I Estland sparar man ihop pengar till det som man planerar att köpa och estländarna handlar först när de har pengar till varorna.

Ett sådant beteende borgar för att slippa framtida, oförutsedda problem och beteendet är önskvärt i alla länder men de finansiella systemen uppmuntrar tyvärr sina medborgare att låna mer och mer.

| Nation | Statsskuld | Privata lån | Total skuld |

| Japan | 246 | 188 | 434 |

| Cypern | 107 | 251 | 359 |

| U.S.A. | 105 | 197 | 302 |

| Grekland | 177 | 117 | 294 |

| Portugal | 130 | 130 | 260 |

| Storbritannien | 139 | 89 | 228 |

| Spanien | 129 | 98 | 227 |

| Italien | 90 | 132 | 222 |

| Danmark | 42 | 179 | 221 |

| Irland | 110 | 83 | 193 |

| Frankrike | 95 | 95 | 190 |

| Kanada | 98 | 87 | 185 |

| Nederländerna | 69 | 116 | 185 |

| Kina | 41 | 142 | 183 |

| Island | 82 | 99 | 181 |

| Österrike | 87 | 88 | 175 |

| Sverige | 41 | 132 | 173 |

| Australien | 34 | 130 | 164 |

| Belgien | 106 | 58 | 164 |

| Finland | 59 | 94 | 153 |

| Tyskland | 73 | 80 | 153 |

| Estland | 10 | 4 | 14 |

Tabell 2. Skuldsättning per capita i procent av årlig BNP.

Tittar man i tabellen ovan, så ser man att Japan, Cypern, Grekland, Portugal, Spanien och Italien redan har tvingats att ta itu med sina finansiella problem. Ländernas arbetslöshetssiffror är skyhöga och den ekonomiska utvecklingen står därför still.

På tur att rannsakas står USA. Den amerikanska dollarn utgör dessutom världshandelsvaluta och när den väl faller – ja, då påverkas hela omvärlden.

Sverige är ett exporterande land. Ungefär hälften av det som produceras i Sverige säljs till andra länder. Vid ett dollarfall skulle alltså hela den svenska ekonomin påverkas kraftigt.

I Europa är det främst Irland, Frankrike och Nederländerna som står på tur att få påhälsning av det ekonomiska krisspöket men vid en global kris kommer i stort sett alla länder att påverkas kraftigt.

Det gäller även Kanada som dessutom är mycket beroende av USA. En majoritet av den kanadensiska exporten går till USA. En minskad köpkraft för amerikanerna skulle därför komma att slå hårt mot Kanada som dessutom har en betydande skuld.

Även Kina skulle lida allvarlig skada av ett dollarfall. Kina har en redan hög skuldsättning även om nationen inte har lånat så värst stora belopp per capita, endast 41 % av BNP. De stora lånebeloppen står i stället privat- och företagslånen för. I Kina finns det numera hela stadsdelar av nybyggda hus som står tomma.

Kineserna har byggt flotta kvarter som ingen har råd att flytta in i eller där de kinesiska byggherrarna helt enkelt inte har haft råd att avsluta sina byggen. Kina ser ut att bli ett nytt Japan. Den kinesiska staten lånar även den upp en hel del kapital. Under det senaste året har den kinesiska staten lånat upp enorma summor för att klara av sina produktionsökningsmål.

Å andra sidan så köper Kina enorma mängder guld, något som kanske kan rädda den kinesiska ekonomin till viss del när recessionen träder in.

I USA finner man även liknande, avstannade byggprojekt. I spelcentret Las Vegas i staten Nevada har det byggts mängder av hotell och andra byggnader som inte har kunnat färdigställas på grund av avsaknad av finansiella medel. Det ser likadant ut på många håll i världen – pengarna räcker helt enkelt inte till och på många håll ökar priserna okontrollerat – ett tecken på en annalkande hyperinflation.

Hög privat skuldsättning minskar omsättningen av varor

Höga nivåer av privata skulder leder till att de skuldsatta medborgarna inte har råd att spendera sina pengar på konsumtionsartiklar och privata tjänster. Det innebär alltså att näringslivet minskar i stället för att expandera. Låntagarnas löner går till amorteringar och framför allt till räntor i stället för till fortlöpande konsumtion.

En hög lånekvot leder således till att det blir bankerna som tjänar pengar i stället för att producenterna gör det genom att få avsättning för sina varor.

I USA diskuteras den enorma statsskulden som snart är uppe i 20 000 000 000 000 dollar. Den privata belåningen är dock dubbelt så stor.

Varje amerikansk medborgare har alltså en genomsnittlig privat skuldsättning på motsvarande 1 000 000 svenska enkronor och dessutom en statsskuld på motsvarande 500 000 svenska enkronor per capita.

Den uträkning som behövs för att lösa en sådan ekvation existerar inte. Den totala skulden på 1 500 000 svenska enkronor per amerikan är självfallet en, för landets ekonomiska situation, mycket begränsande faktor för landets näringsliv och en liknande situation föreligger för många andra, såväl stora som små länder.

Recessionen är oundviklig

Den annalkande recessionen är oundviklig. Det är enbart en tidsfråga innan de riktigt stora börsfallen inleds.

Efter det att britterna hade röstat igenom Brexit så föll många av världens börser så mycket som de inte har fallit på en enda dag sedan den börsdag i oktober år 1987 som kallades den ?svarta måndagen?. Börsfallet i slutet av juni beror i grunden alltså inte på Brexit utan baseras på den annalkande ekonomiska krisen.

Att Brexit kunde få världens börser att falla så pass kraftigt som de föll, vittnar om att det finansiella systemet är osäkert, ostadigt och lättrubbat.

Tillväxtperioderna har endast några få gånger varit så pass långvariga som under den innevarande tillväxtperioden. Endast tre perioder har under de senaste etthundra åren varit längre än den just nu innevarande tillväxtperioden.

För varje dag minskar således chanserna att den nuvarande perioden fortsätter att vara en tillväxtperiod. Den redan ett år långa, nedåtgående trenden på världens börser indikerar även att den innevarande tillväxtperioden lider mot eller redan har nått sitt slut.

För varje dag som passerar ökar således chanserna för att en recession eller konjunktursvacka inleds. Det tar dock ungefär ett halvår innan det går att fastställa om en recession redan har inletts.

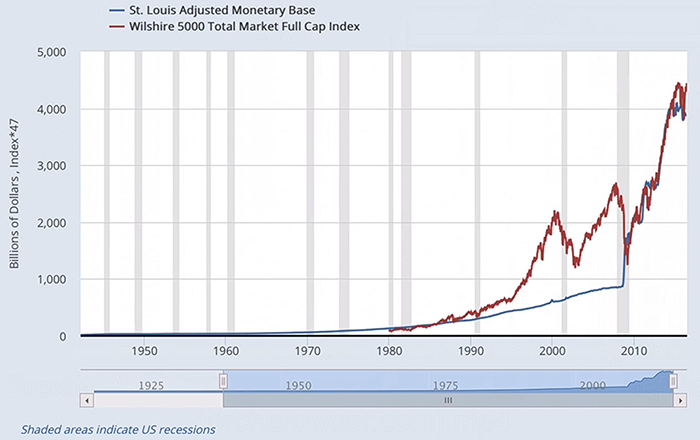

Bild 2. De enda tre tillväxtperioder som har varat längre än den just nu innevarande perioden, är de som fortskred under 1960-, 1980- och 1990-talet.

Frigjorda ekonomiska krafter

Om man betraktar grafen ovan, så är det enkelt att förstå vilka enorma ekonomiska krafter som påverkar ekonomin och att sådana krafter, när de väl frigörs, kommer att frigöras i motsatt riktning, det vill säga nedåt.

År 2000 föll börsindexet Wiltshire 5000 Total Market Full Cap Index från 2 100 till 1 200. År 2008 föll börsindexet från 2 600 till 1 200. Sannolikheten att börsindexet åter faller ned till 1 200 vid nästa börskrasch är påfallande stor. Indexet kommer i sådana fall att gå ned från 4 500 till 1 200, vilket innebär ett börsfall på nästan 75 %.

De nu mycket stora problem med ekonomin riskerar dock att leda till en ännu större minskning än så av börsvärdet, vilket kan resultera i en nedgång på 80-85 %. När det handlar om så pass stora ekonomiska krafter som under de senaste åtta åren har byggts upp i det monetära systemet, så kan rekylen nedåt bli bra mycket kraftigare än alla tidigare rekyler och indexet kan falla ned under 1 000.

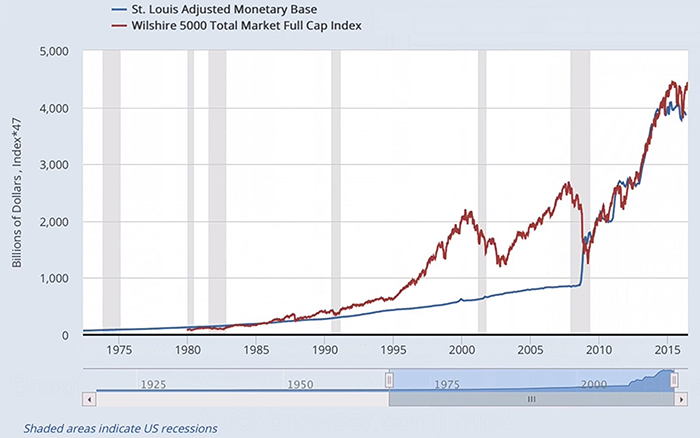

Det intressanta med kurvorna i diagrammet nedan är att de stora mycket svängningar som introducerades i och med 1990-talet, vittnar om en inflationspolitik där den av staten (i USA av den privatägda riksbanken Federal Reserve Bank) upptryckta valutan har producerats i så pass stor mängd att penningproduktionen lägger grunden för en kraftig, framtida inflation (eventuellt hyperinflation), vilken kommer att inträffa senare än just vid den tid då valutan trycktes upp.

Bild 3. Wiltshire 5000 Total Market Full Cap Index visar börsindex jämfört med basvalutan (amerikanska dollar i papperspengar). De ekonomiska krafter som har byggts upp har frigjorts vid de båda börskrascherna år 2000 och 2008.

Kriser kommer hösten 2016 och år 2017

Det blir troligtvis en svår ekonomisk höst år 2016, men förmodligen blir 2017 ännu svårare och möjligtvis även 2018. De ekonomiska krafter som förr eller senare kommer att utlösas, kommer inte att göra livet enkelt för var och en av oss. Vi går mot en ekonomisk kris av katastrofala proportioner.

Den svenska ekonomin har under de senaste åren ansträngts kraftigt av immigrationen. Folk på gatan pratar ständigt om hur många flyktingar det är som kommer till Sverige.

Till och med flyktingarna själva ser det som ett problem. Det är dock inte flyktingarna i sig som missnöjet med invandringen riktar sig emot utan det riktar sig emot staten och EU som inte har gjort tillräckligt för att stoppa den massiva invandringen till Europa och Sverige.

Många länder och områden har tvingats att ta emot mycket större flyktingströmmar än vad de kan klara av.

Att befrämja en hög invandring leder ofelbart till en sämre ekonomi för landets medborgare. De invandrare som så småningom blir en del av ett Sverige med minskade ekonomiska förutsättningar, kommer även de att drabbas av den sämre ekonomin. Frågan är då om det är acceptabelt att tillåta massinvandring?

Missnöje, moraliskt förfall och rasism frodas

Den nuvarande svenska regeringen står inte alls högt i kurs bland de svenska medborgarna och under de senaste åren har till och med de mest trogna väljarna börjat överge sina moderpartier.

Folk på gatorna börjar tala om folkresningar emot staten.

Missnöjet bara ökar och ökar med polisen, åklagarna och de svenska domstolarna som inte följer lagstiftningen och som underlåter att beivra allvarliga brott som till exempel våldtäkter, vilka har ökat ofantligt mycket under det senaste året.

Massinvandringen föder en sjudande rasism. I svåra tider skyller den etniska, inhemska befolkningen på minoriteter som därmed riskerar att förföljas och misshandlas. Den moderna urbaniseringen har lett till att människor inte känner lika många i sin omgivning som fallet var förr i tiden, när orterna var mindre.

Sekulariseringen har lett till att människor till viss del förlorar moral och etik och att samlevnadsreglerna därför har lösts upp.

Avsaknaden av moral och etik sätter så småningom djupa spår i folkmoralen. Numera är människor till och med rädda för att säga ifrån när de ser orättvisor och oacceptabla beteenden ute i samhället. Moralen och ansvaret sviktar.

Sjukvård och läkemedel i fokus istället för folkhälsa

Medborgare vill nu resa sig mot Läkemedelsverket, Regeringen och Riksdagen, vars myndighetsutövare och politiker går den farmakologiska industrins ärenden till mötes.

Det senaste exemplet på veritabla bluffmedel är statinerna som av de okunniga läkarna skrivs ut en masse. I en nyligen publicerad, referentgranskad vetenskaplig artikel, baserad på en översiktsstudie av bland andra fyra svenska forskare, bevisades det att läkemedlen statiner var helt onödiga – höga nivåer av blodfetter, framförallt LDL, är enligt befintlig forskning inte skadligt. Statiner baseras på ett ovetenskapligt antagande att det skulle vara farligt med höga blodfettnivåer.

Sanningen är dock den att statinerna skapar nya sjukdomar, något som dessa läkemedel delar med mängder av andra mer eller mindre onödiga medel som via läkarna tvingas på befolkningen.

Det är alltså läkemedelsindustrin som har lurat myndigheter, sjukvården och dess läkare och befolkningen, för att kunna profitera på en uppdiktad sjukdom.

Statiner är i dag förskrivet till ungefär 10 % av befolkningen – en extremt lönsam affär för läkemedelsindustrin. Det handlar om 1 000 000 000 (en miljard) kronor i läkemedelskostnader enbart för statinerna.

Biverkningarna av dessa medel genererar sjukdomstillstånd som kräver ytterligare medicinering – med stor sannolikhet till ännu högre kostnad. Med facit i hand (den nyligen publicerade studien) borde statinerna förbjudas på samma sätt som många andra läkemedel tidigare har förbjudits. Läkemedelsverket har ännu inte agerat i frågan.

Fuskforskning – pseudovetenskap

Landstingen, regionerna och universiteten har även de ertappats med att fuska med medicinsk forskning och sjukvården klarar inte ens av att, eller snarare vill inte, tillgodose befolkningens behov av säker och funktionell vård som inte är hutlöst dyr för samhället.

Sjukvårdskostnaderna skjuter i höjden, men antalet vårdplatser minskar ständigt. Nya vårdkomplex blir rekorddyra samtidigt som de är alltför små i storleken.

Landstingen och regionerna vägrar att erbjuda patienter sådan behandling som landstingen själva inte utför, även i de fall då landstingen och regionerna inte ens har någon behandling att erbjuda de sjuka patienterna.

Sjukvården är i många avseenden otillräcklig och sjukvårdens politiker och myndighetsutövare är odugliga och bryter ständigt mot såväl hälso- och sjukvårdslagen som patientsäkerhetslagen och patientlagen med flera lagar.

Sammanfattningsvis – Rutten ekonomi och världfärdsstagnation är globala problem

Alla dessa problem är inte enbart svenska – de finns mer eller mindre i hela världen och de skapar avgrundsdjupa sprickor i välfärden och länders ekonomier.

Sjukvården och invandringen är de just nu mest kostsamma utgiftsposterna. Orsaken till massinvandringen är USA:s krigspolitik.

Ett sätt att få bukt med problemen i Sverige är att de svenska storföretagen slutar upp med att betala in skatt till staten. Då skulle Skatteverket och Staten Sverige sitta där med tom kassa. Om alla företag gjorde likadant – ja, då skulle staten inom kort tvingas till att försätta sig själv i ?konkurs?. Inga pengar – ingen offentlig verksamhet, inga politiker, inga myndighetsutövare och således en möjlighet till en omstart av det svenska samhället.

Ekonomiska problem baseras i huvudsak på att inkompetenta politiker och myndighetsutövare som experimenterar med åtgärder och insatser som marknaden ofta själv klarar av att hantera.

Det finns helt enkelt inga riktiga experter utan de som kallar sig experter tror oftast att en åtgärd eventuellt skulle kunna leda till något för samhället positivt och därför prövar de än den ena, än den andra åtgärden.

Ett vetenskapligt tillvägagångssätt skulle i stället vara att på förhand kunna förutsäga effekterna av en åtgärd och sedan iscensätta dem och därefter, med relativt stor sannolikhet, kunna skörda frukterna av den erfarenhet och kunskap som man verkligen hade. Så är det nu inte vare sig inom politik eller myndighetsutövning.

Politik är att tycka och myndighetsutövning handlar om att utöva makt.

Ekonomi handlar ofta om att se till att ekonomiska insatser gynnar ekonomerna själva. De flesta är sig själva närmast. Korruptionen är omfattande. Det märker man inte minst inom läkemedelsområdet.

Läkemedelsverket är till 90 % finansierat av de bolag som myndigheten är satt till att granska. De som arbetar inom den smala, medicinska sektorn vandrar mellan myndigheter, läkemedelsproducerande företag och den offentliga sjukvården. Det bäddar för vänskapskorruption där tjänstemännen håller varandra om ryggen till den grad att de inte drar sig för att bryta mot lagstiftningen efter de själva tjänar på det och samtidigt skyddas av rättssystemet.

Vägen ut ur krisen

Till och med JO och Justitiekanslern tar parti för statsanställda myndighetsutövare som bryter mot lagen.

- Vi behöver en ny typ av politiker – ansvarskännande och ansvarstagande politiker som inte fattar en massa inskränkande och kontraproduktiva lagar.

- Vi behöver politiker som dessutom lär sig det som de skall fatta beslut om och som framför allt slutar upp med att tycka.

- Vi behöver myndighetsutövare som upprätthåller lagstiftningen och som slutar upp med att basera sitt arbete på godtycke.

Tjänstefelsbrott måste beivras och politiker och tjänstemän måste börja tjäna folket och känna att de kan vara mer stolta över uppgiften att tjäna sina medborgare än över den hutlöst höga lön som många av dem uppbär.

Den ekonomiska kris som just nu är på uppsegling, kommer att förändra världen på ett genomgripande sätt. Den kommer att bli den största kris som någonsin har siktats i modern historia. Den kommer att leda till stora omstruktureringar av makt och kapital, vilket kommer att medföra att samhället måste ställa in sig på en ny kurs.

Förbered dig nu, innan det är för sent! Skaffa dig riktig kunskap! Dina politiker kommer definitivt inte att vara väl förberedda eller ha någon särskilt djupgående kunskap om det aktuella, ekonomiska läget, utan de kommer att sätta all sin tillit till de okunniga teknokrater som samhällets styrande har utsett till sina ?experter?.

Text: Michael Zazzio och Anders Sultan

Relaterat

26 Maj, 2016: Analys av 2016 års världsekonomiska härdsmälta

9 Feb, 2016: Minns du finanskrisen 2008? – Snart är vi där igen

16 Nov, 2015: Geopolitisk och ekonomisk analys: Hela nationer och banker kan gå i konkurs

31 Aug, 2015: En kommande amerikansk kollaps

NewsVoice är en oberoende nättidning med utgivningsbevis som startade 2011. Syftet är att publicera nyheter, debattartiklar, kommentarer och analyser.

NewsVoice är en oberoende nättidning med utgivningsbevis som startade 2011. Syftet är att publicera nyheter, debattartiklar, kommentarer och analyser.