Det brukade vara så att när ordföranden för Federal Reserve i USA talade, lyssnade marknaden, men ordföranden har nu förlorat sin mystik. Nu när marknaden talar, lyssnar politiker. Förhoppningsvis hörde de vad marknaden just sa: Nedskärningar inom den offentliga sektorn är dåligt för affärerna. Regeringen måste spendera mer pengar, inte mindre. Lyckligtvis finns det lönsamma sätt att göra detta på och samtidigt balansera budgeten.

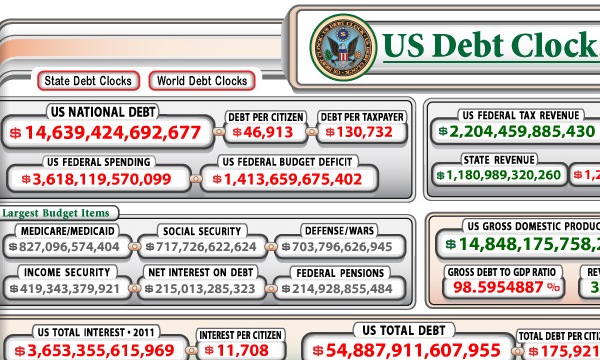

Text: Ellen Brown | Översättning: Peter Pettersson | Källa The Market Oracle | USA:s skuld i realtid

Torsdagen den 4 augusti 2011 föll Dow Jones Industrial Average med 512 punkter, det största börsfallet sedan kollapsen i september 2008. Varför? Skulle inte marknaderna återhämta sig efter den överenskommelse om ett skuldtak som nåddes i Kongressen på måndagen, vilket skulle undvika att USA försummade sina betalningar och att USA:s återbetalningsförmåga nedgraderades?

Det var det man sa skulle hända, men marknaden förstår uppenbarligen något som politikerna inte gör: skuldöverenskommelsen är en dödsstöt för ekonomin.

Att minska de offentliga utgifterna med 2,2 biljoner dollar under ett decennium, som Kongressen just enats om att göra, kommer att ta död på allt hopp om ekonomisk återhämtning. Det vi nu bevittnar är en dubbeldipp-recession.

Siffran är faktiskt högre än 2,2 biljoner, vilket Jack Rasmus påpekade på Truthout den 4 augusti:

”Ekonomer beräknar att ’multiplikatorn’ från statliga utgifter är cirka 1,5. Det betyder att för varje dollar som skärs bort från de offentliga utgifterna, tas 1,5 dollar ut ur ekonomin. Det första nedskärningsåret handlar därför om 375–400 miljarder dollar när det gäller [nedskärningarnas] ekonomiska effekter. Ironiskt nog är detta ungefär lika med utgiftsökningen i Obamas första stimulanspaket från 2009. Med andra ord är vi på väg att ur ekonomin – som nu visar flera tecken på allvarlig försvagning – ta ut den ursprungliga utgiftsstimulansen från 2009!”

Som andra har påpekat, kommer storleken på utgiftsminskningen medföra att mellan 1,5 till 2 miljoner arbetstillfällen försvinner. Detta motsvarar också ungefär alla de arbetstillfällen som skapats sedan botten på lågkonjunkturen i juni 2009. Med andra ord kommer också arbetsmarknaden att kastas tillbaka två år.

Det går inte framåt. Det går bakåt. Alla dessa uttryck för oron över ekonomin handlar bara om ”skuldkrisen”, men statsskulden inte är det som har fått stopp på ekonomin, och krisen skapades inte av socialförsäkringssystemet eller Medicare, som man nu ser till att få ta smällarna. Den skapades av Wall Street, som har pressat fram biljontals dollar i räddningsaktioner från regeringen och skattebetalarna, och av militären, som har pressat fram ännu fler biljoner dollar till ett konturlöst och oändligt ”krig mot terrorismen”. Men det som är tänkt att ta smällarna är de så kallade ”bidragen” – det sociala skyddsnät som vi människor faktiskt har rätt till, eftersom vi har betalat för dem med skatter.

Problemet är inte skuld utan en minskande penningmängd

Marknaderna reagerar inte på en ”skuldkris”. De tittar inte på hur diagrammen ser ut om tio år. De tittar på hur indikationerna på jobb och på hur försäljningssiffrorna ser ut nu, vilka har vänts till att bli stadigt negativa. Jobb och försäljning är båda beroende av ”efterfrågan”, vilket innebär att stoppa pengar i fickorna på konsumenterna – men penningmängden i dag har minskat.

Vi ser inte denna minskning eftersom den främst sker inom ”skuggbanksystemet”, det som kollapsade 2008. Skuggbanksystemet brukade återspeglas i M3 [den totala penningmängden], men Federal Reserve rapporterar inte längre den. I juli 2010 publicerade emellertid New York Federal Reserve på sin webbplats en rapport med titeln ”Shadow Banking”. I den sägs det att skuggbanksystemet hade minskat med 5 biljoner dollar sedan toppnoteringen i mars 2008, då det var värderat till cirka 20 biljoner dollar – i själva verket större än det traditionella banksystemet. I juli 2010 var skuggbanksystemet nere i ungefär 15 biljoner dollar, jämfört med 13 biljoner dollar för det traditionella banksystemet.

Endast omkring 2 biljoner dollar av denna minskning har ersatts med Federal Reserves så kallade program för kvantitativa lättnader (quantitative easing), vilket efterlämnar ett hål på 3 biljoner dollar som ska fyllas, och det är bara staten som är i stånd att fylla det. Vi har blivit pådyvlade idén att det råder en ”skuldkris”, när det i själva verket råder en likviditetskris. Att betala av den federala skulden när det redan finns ont om pengar är bara att göra saken värre. När man tidigare, historiskt sett, har minskat på underskottet, har penningmängden också minskat, vilket har slungat ekonomin in i en recession.

Största delen av våra pengar blir nu till i världen som skuld, något som skapas i bankernas bokföring och lånas in i ekonomin. Om det inte fanns någon skuld skulle det inte finnas några pengar att driva ekonomin med, och i dag, har de privata skulderna kollapsat. Uppmuntrade av Federal Reserves policy, har bankerna stramat åt utlåningen och sitter nu på sina pengar, vilket minskar såväl den penningmängd som är i omlopp som hela ekonomin.

Kreativa sätt att balansera budgeten

Den federala skulden i USA har inte betalats av sedan president Andrew Jacksons dagar i början av 1800-talet, och den behöver inte heller betalas av. Man behöver bara skjuta förfallodagen framför sig år efter år. Den enda verkliga faran med en växande federal skuld är räntebördan, men den har ännu inte varit ett problem. Congressional Budget Office i USA redovisade i december 2010 följande:

”[En] kraftig nedgång i räntorna har hållit nere det räntebelopp som regeringen betalar för [stats-]skulden. Under 2010 uppgick nettoränteutgifterna till 197 miljarder dollar, eller 1,4 procent av BNP – en mindre andel av BNP än de har utgjort under större delen av det senaste decenniet.”

Räntebördan kommer att öka om den federala skulden fortsätter att växa, men det problemet kan lösas genom att ge Federal Reserve mandat att köpa statens skuld. Federal Reserve ger tillbaka sin vinst till staten efter avdrag för sina kostnader, vilket gör att pengarna nästan blir räntefria. Federal Reserve gör redan detta genom sina program för kvantitativa lättnader och innehar nu nästan 1,7 biljoner dollar i federala värdepapper.

Om USA:s kongress måste behålla sitt skuldtak, finns det andra sätt att balansera budgeten och undvika en växande skuld. Republikanen Ron Paul har lagt fram ett kreativt lagförslag som skulle eliminera 1,7 biljoner dollar i underskott enbart genom att Federal Reserve river sönder sina federala värdepapper. Inga fodringsägare skulle skadas, eftersom pengarna först och främst genererades genom en tangenttryckning på en dator. Staten skulle bara eliminera en skuld till sig själv och spara in ränteutgifterna.

Alternativet med biljon-dollar-myntet

Den mest direkta lösningen på skuldproblemet är att staten finansierar sin budget med pengar som ges ut av staten. Ett alternativ skulle kunna vara att finansdepartementet gav ut United States-sedlar (U.S. Notes), vilket president Lincoln gjorde under det amerikanska inbördeskriget.

Ett annat alternativ föreslog jag 2007 i min bok ”Bankerna och skuldnätet”: Staten kunde helt enkelt prägla några mynt med värdet en biljon dollar. Kongressen har den konstitutionella makten att ”prägla pengar”, och ingen gräns sätts på värdet av de mynt som den skapar, vilket påpekades av en ordförande i House Coinage Subcommittee på 1980-talet.

Den här idén börjar nu få en del uppmärksamhet från ekonomer. Enligt en artikel från 29 juli i Johnsville News med titeln ”Coin Trick: The Trillion Dollar Coin” (”Mynttricket: biljon-dollar-myntet”) :

”Idén har på allvar fått dragkraft bara under de senaste dagarna, eftersom dödläget i skuldfrågan har blivit mer intensiv och partipolitisk. Professorn i konstitutionell rätt vid Yale University, Jack Balkin, lade fram det som ett alternativ i en debattartikel på CNN i går (28 juli).”

I dag har idén blivit allmän. Den tas upp av NY Magazine, CNBC och The Economist. Även nobelpristagaren i ekonomi, Paul Krugman, har i New York Times vägt in den som en möjlighet. Annie Lowrey från nättidningen Slate diskuterar det som ett av flera smarta påfund som staten kunde använda sig av för att lösa fiaskot med skuldtaket. Krugman tillade:

”De här sakerna [som till exempel seigniorage på myntprägling] låter löjliga – men det är också beteendet hos Kongressens republikaner. Så varför inte slå tillbaka med lagliga trick?”

Skuldtaket är i sig ett juridiskt trick, en form av utpressning byggd på en hundraårig lag som strider mot konstitutionen. Men, förklarade artikeln i Johnsville News, ”seigniorage på myntprägling är inte en bluff. Den är laglig …Den här planen ser ut som om den skulle kunna vara Obamas ess i skjortärmen … ”

Artikeln citerar Warren Mosler, grundaren av modern penningteori, MMT (Modern Monetary Theory), som granskade idén i ett blogginlägg den 20 januari och drog slutsatsen att det skulle fungera operativt.

Scott Fullwiler, docent i nationalekonomi vid Wartburg College, gjorde också en omfattande analys och drog slutsatsen att alternativet med biljoner dollar-mynten troligtvis inte skulle resultera i inflation. I en jämförelse med Ron Pauls plan, skrev han:

Detta alternativ är ungefär som Ron Pauls förslag – faktiskt identiskt vad gäller effekten på skuldtaket och finansdepartementet – förutom att hans [Ron Pauls] förslag skulle förstöra Federal Reserves hela kapital (och dessutom några andras), vilket är ett potentiellt politiskt problem … men inte operativt, och som därför Federal Reserve med största sannolikhet inte kommer att gå med på.

Vad gäller frågan om inflationen, så betyder det faktum att finansdepartementet har pengar på sitt konto, inte att det bara kan spendera pengarna. Det behöver det vanliga godkännandet från Kongressen. För att hålla kvar locket på utgifterna, behöver Kongressen bara bli undervisade i grundläggande nationalekonomi. De kan spendera pengar på varor och tjänster upp till full sysselsättning utan att skapa inflation (eftersom tillgång och efterfrågan kommer att stiga tillsammans). Efter det måste de införa skatter – inte för att finansiera budgeten, utan för att ta tillbaka överskottspengarna och undvika att driva upp priserna.

Spendera mer samtidigt som man lånar mindre

I en lågkonjunktur måste staten spendera mer pengar, inte mindre, vilket historien visar. I USA kan detta göras samtidigt som man balanserar budgeten, genom att helt enkelt ta tillbaka statens konstitutionella befogenhet att ge ut pengar.

Budgetkrisen är konstgjord, och den nuvarande ”lösningen” kommer bara att garantera en djupare recession och mer utbrett lidande. Snarare än att bekymra sig över underskott och skulder, måste staten vända sitt fokus mot jobb, försäljningssiffror och livskvalitet.

Text: Ellen Brown | Översättning: Peter Pettersson