ANALYS & DEBATT. Finansiella verksamheter har en skattefördel i jämförelse med andra verksamheter i Sverige eftersom de inte omfattas av mervärdesskatt. Sveriges finanssektor är också underbeskattad jämfört med ett antal andra europeiska länder. Detta leder till en kraftig kreditexpansion, vilket driver upp bostadspriserna och hushållens skuldsättning.

ANALYS & DEBATT. Finansiella verksamheter har en skattefördel i jämförelse med andra verksamheter i Sverige eftersom de inte omfattas av mervärdesskatt. Sveriges finanssektor är också underbeskattad jämfört med ett antal andra europeiska länder. Detta leder till en kraftig kreditexpansion, vilket driver upp bostadspriserna och hushållens skuldsättning.

Text: Hedi Bel Habib, fil doktor och forskare | Bild: fiktiv bankir. Foto: Philips Wei. Licens: free use, Pixabay.com

1. Transaktionsskatt ger lägre hushållsskuld i Tyskland

För närvarande har Sverige inte någon särskild skatt i den finansiella sektorn. Många andra länder har bankskatter och det finns därför anledning att jämföra Sverige med dessa länder. Tyskland till exempel har ingen egen nationell bankskatt, men landet deltar i ett fördjupat samarbete inom EU om beskattning av finansiella transaktioner (EU FTT).

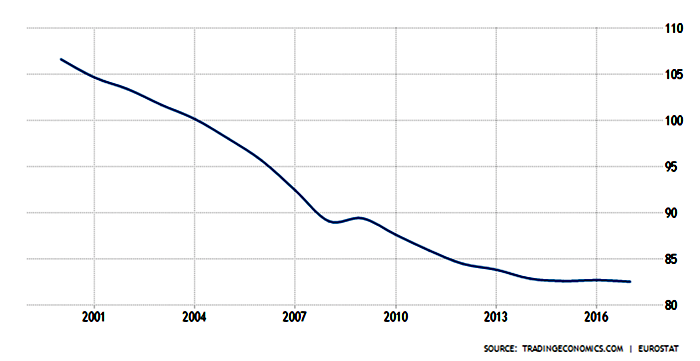

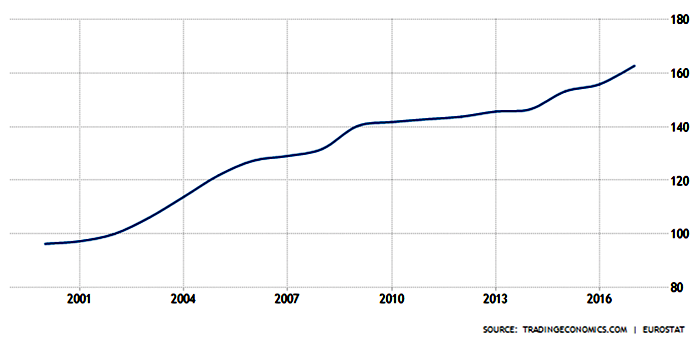

Låt oss mot denna bakgrund jämföra utvecklingen av hushållsskulden i Sverige och Tyskland. Efter att ha legat på över 105 procent av disponibel inkomst år 2001 har de tyska hushållens skulder sjunkit till en historiskt låg nivå på strax över 80 procent 2016. Detta tycks vara ett resultat av en god amorteringstradition kombinerat med transaktionsskatt (EU FTT).

I Sverige som inte har någon bankskatt har de svenska hushållens skuldsättning fördubblats under samma period trots bolånetak och amorteringskrav. Finansinspektionen har det senaste decenniet infört tre regleringar när det gäller bolån. Ett bolånetak 2010, ett amorteringskrav 2016 och ytterligare ett amorteringskrav i mars 2018. När bolånetaket infördes i oktober 2010 märktes inga tydliga effekter på tillväxttakten för varken bolån eller konsumtionslån. Allt fler privatpersoner tar dessutom lån utan säkerhet, något som kan bero på att fler tar ett blancolån med högre ränta för att kringgå bolånetaket och klara kontantinsatsen när de köper bostad.

Idag uppgår den svenska hushållsskulden till nära 163 procent av disponibel inkomst, vilket är dubbelt så högt som i Tyskland.

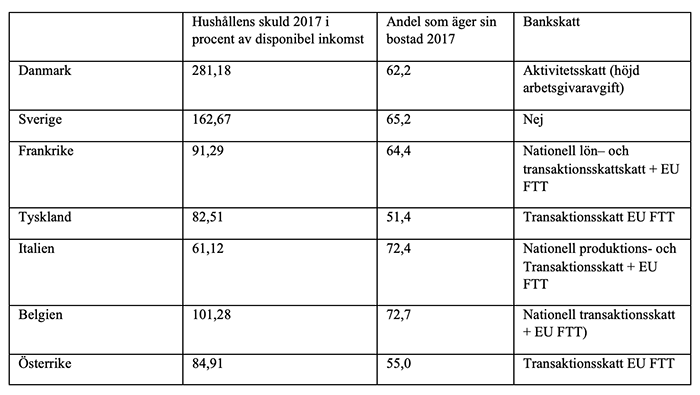

Låt oss jämföra Sverige med ytterligare ett antal länder som har egen nationell bankskatt eller samarbetar inom ramen för EU FTT.

2. Länder med bankskatt har lägre hushållsskuld utom Danmark

Den internationella utvecklingen går mot en högre beskattning av finansbranschen. Bland annat pågår ett arbete inom EU om beskattning av finansiella transaktioner. Ett flertal länder bland annat Frankrike, Tyskland, Italien, Belgien och Danmark har infört någon form av finansskatt. Frankrike har sedan 1968 en allmän löneskatt, som avser den finansiella sektorn som kan liknas vid en finansiell aktivitetsskatt och därtill sedan 2012 en finansiell transaktionsskatt. Italien har sedan 1990-talet en regional produktionsskatt, som avser finansiell verksamhet och kan betecknas som en finansiell aktivitetsskatt. Sedan 2013 har Italien också en finansiell transaktionsskatt. Belgien är bland de elva EU-länder som har enats om att införa en gemensam skatt på finansiella transaktioner.

Bland de länder som har en bankskatt har alla en lägre hushållsskuld än Sverige utom Danmark. Enligt data från OECD hade Danmark den högsta hushållsskulden bland OECD- länderna motsvarande 281,18 procent av disponibel inkomst trots att landet införde en bankskatt redan 1990. Danmark har haft en finansskatt baserad på antalet anställda eller lönesumman sedan 1990. Företag som bedriver finansiell verksamhet betalar extra sociala avgifter på 15 procent av lönesumman för sina anställda, utöver de ordinarie arbetsgivaravgifterna. Den danska bankskatten har funnits i över 25 år utan någon som helst positiv effekt på skuldutveckling bland danska hushåll.

Den danska bankskatten har således inte haft någon stabiliserande effekt på hushållskulden till skillnad från Tyskland, Frankrike, Italien och Belgien.

3. Danmarks bankskatt är felkonstruerad

En rimlig förklaring till situationen i Danmark är att bankskatten är felkonstruerad. Det finns två typer av finansiella skatter. En finansiell aktivitetsskatt beskattar personalutgifter, bonusar eller vinster inom banker och andra finansiella institut. Exempelvis kan aktivitetsskatten ta formen av ökade arbetsgivaravgifter eller ökade bolagsskatter bland företag inom finanssektorn.

Den andra typen av bankskatt benämns finansiell transaktionsskatt (FTT, eller ”Tobinskatt”) och gäller transaktioner av olika finansiella instrument, såsom aktier, obligationer, valutor eller så kallade derivatinstrument.

De länder som har valt att införa en transaktionsskatt tycks ha lyckats bättre än Danmark när det gäller att hejda utveckling av hushållens skulder (tabellen ovan).

Danmark har infört en skatt i form av arbetsgivaravgift (lönesummaavgiften). Den danska modellen vilar således på begreppsförvirring. Moms är inte skatt på arbete utan en skatt på konsumtion. När den finansiella sektorn undantas moms innebär det att finansiella tjänster blir billigare i jämförelse med varor och tjänster som är momsbelagda. Med andra ord betalar den som konsumerar finansiella tjänster inte lika mycket i slutpris som den som konsumerar momsbelagda varor och tjänster.

Att åtgärda en momsproblematik genom att införa en verksamhetsskatt på finanssektorn kopplad till arbetsgivaravgiften är både ologiskt och orimligt. Det är kontraproduktivt att finansanställdas arbete ska beskattas hårdare än andra yrkesgruppers. Efter att bankskatten infördes i Danmark har mer än vart femte bankjobb försvunnit samtidigt som hushållens skuld nått orimligt höga nivåer.

4. Inkompetenta finansministrar upprepar det danska misstaget

Anders Borg var den som lanserade förslaget om en särskild bankskatt som skulle generera cirka 4 miljarder till statskassan genom en höjning av arbetsgivaravgiften för de bankanställda enligt dansk skattemodell.

Magdalena Andersson har okritiskt anammat dessa tankegångar och tillsatt en utredning för att se över möjligheten att införa en skatt på den finansiella sektorn ( SOU 2016:76 Skatt på finansiell verksamhet). En ny skatt på anställda inom finanssektorn enligt dansk modell var redan förbestämd i direktiven till utredningen. Det som framförallt lyftes fram i direktiven var erfarenheten från Danmark.

Utredningen resulterade i utredningen Skatt på finansiell verksamhet, SOU 2016:76, som föreslog en ”finansiell aktivitetsskatt” liknande den danska ”lønsumsafgiften” på finansiella aktiviteter. Förslaget skulle inbringa 3,7 – 7 miljarder kronor till statskassan.

Förslaget kritiserades och avvisades av flertalet remissinstanser med motiveringen att den skulle slå mot anställda på finansmarknaden. Protesterna från företag, fackförbund och branschorganisationer varit också kraftiga.

Finansdepartementet bestämde sig för att backa och i stället höjdes den så kallade resolutionsavgiften för bankerna.

Med detta misslyckande kan man säga att inkompetenta regeringar, såväl höger som vänster, i praktiken har sålt Sverige till banksektorn.

Att försöka hämta erfarenheter från ett land som har en hushållsskuld på nära 300 procent av disponibel inkomst trots 25 år av beskattning av banksektor är något att förundras över.

Att Anders Borg och efter honom Magdalena Andersson och hennes utredare upprepar det danska misstaget och använder Danmark som en förebild för beskattning av banksektorn är ett uttryck för en politisk inkompetens som saknar motstycke i Sveriges historia.

Det är bankernas riskbeteende som ska beskattas och inte deras anställda. Om regeringen anser att finansbranschen är underbeskattad bör den söka en skattelösning som riktar in sig på riskbeteende och inte på arbete. Skatt på personal är fel väg att gå.

5. Använd ett språk som banksektorn och hushållen förstår

Det är viktigt med ett kompetent politiskt språk som företag och hushåll kan förstå och relatera till.

Det är en grundläggande svaghet i svensk politik att skatter formuleras alltid som en bestraffning för de som tjänar pengar eller mycket pengar. En bra skattepolitik kräver en analysförmåga och en pedagogisk skicklighet för att motivera skatteförslag generellt och bankskatten i synnerhet.

Nordeas flytt till Finland skulle ha kunnat undvikas om finansminister Magdalena Andersson hade en bättre skattepedagogik. I Aftonbladet skriver hon som motivering till bankskatten följande:

”Enbart de fyra storbankerna redovisade vinster på sammanlagt över 100 miljarder kronor år 2015”. – Höjd skatt på banker ska stärka välfärden, Aftonbadet Debatt, 30 mars 2016

Eftersom höga och växande hushållsskulder är ett hot mot den finansiella stabiliteten borde utgångspunkten för utformning av en eventuell bankskatt i första hand inte vara att bankerna tjänar för mycket pengar eller att mer pengar behövs till statskassan, utan att skatter behövs för att dämpa en överutlåning och främja en hållbar utveckling av hushållsskulden.

En förnyad diskussion om bankskatt kräver att politiker inser att finanssektorn är en oumbärlig del av den svenska ekonomin och att en eventuell banskatt behöver utformas i samförstånd med den finansiella sektorn i Sverige.

6. Beskatta riskbeteendet och inte arbetet

Efter finanskrisen inrättades ett system där banker och andra företag inom finanssektorn betalar in till en fond som ska ge skydd vid en eventuell ny kris, en ”krockkudde”. Summan de betalar in baseras på bankens skulder.

Fonden bytte namn från Stabilitetsfonden till Resolutionsreserven och företagens avgifter har höjts något, men systemet är i grunden detsamma. Om en bankskatt ska införas ska den i så fall baseras på bankernas totala skulder.

TCO föreslog i sitt remissvar till regeringen att en eventuell bankskatt skulle baseras på bankernas totala skulder, utformad på samma sätt och bas som befintliga stabiliseringsavgifter för banksystemet.

Här finns ju redan en infrastruktur för vem som ska betala och hur de ska betala. En sådan skatt skulle inte vara svår att införa eftersom infrastrukturen redan är på plats om bankskatten utformas på samma sätt som stabilitetsavgifterna. En skattesats på 0,05 procent av avgiftsunderlaget skulle inbringa 4 miljarder kronor, enligt TCO:s beräkning.

Skatten skulle då fokusera på finansiella företag och inte drabba en stor grupp icke-finansiella företag med en begränsad finansverksamhet. Företagen skulle inte beskattas utifrån hur många anställda och lokalkontor de har, utan snarare efter hur stora risker som tas.

Läs mer i SVD: TCO: Fel att lägga skatt på bankpersonalen

TCO:s förslag stöds också av Finansförbundet som representerar drygt 28 0000 finansanställda. Förbundet var djupt bekymrat över den tidigare föreslagna höjningen av arbetsgivaravgiften enligt dansk modell för finansanställda, eftersom en sådan höjning skulle hota sysselsättningen i branschen.

Om regeringen anser att finansbranschen är underbeskattad bör den söka en skattelösning som riktar in sig på risker och inte på arbete.

Därför föredrar Finansförbundet en bankskatt som utformas på samma sätt som resolutionsavgiften så att bankerna får betala en viss procentsats på sina skulder istället för en höjd arbetsgivaravgift.

Text: Hedi Bel Habib, fil doktor och forskare

Hedi Bel Habib, fristående debattör, filosofie doktor, forskare med lång erfarenhet av analysarbete inom statsförvaltning, varav 15 år på regeringskansliet.

Hedi Bel Habib, fristående debattör, filosofie doktor, forskare med lång erfarenhet av analysarbete inom statsförvaltning, varav 15 år på regeringskansliet.