Orosmolnen hopar sig med avseende på det ekonomiska läget och det gäller såväl globalt som nationellt. Vi befinner oss troligtvis redan i en recession/lågkonjunktur och de stora börsfallen och en än mer fördjupad lågkonjunktur ligger med all sannolikhet mycket nära i tiden.

Orosmolnen hopar sig med avseende på det ekonomiska läget och det gäller såväl globalt som nationellt. Vi befinner oss troligtvis redan i en recession/lågkonjunktur och de stora börsfallen och en än mer fördjupad lågkonjunktur ligger med all sannolikhet mycket nära i tiden.

Text: Michael Zazzio och Anders Sultan

Stockholmsbörsen – en pålitlig konjunkturindikator

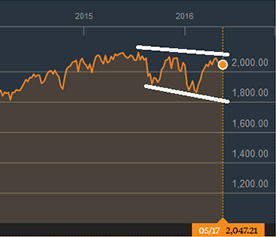

En börskrasch definieras som ett kursfall på minst 15 %. Studerar man Stockholmsbörsens OMXSPI under det senaste året, så ser man att börskurserna föll med drygt 20 % under tidsperioden maj 2015 till februari 2016. Vi har alltså redan haft en aktuell börskrasch på Stockholmsbörsen och det är förmodligen bara början på en långvarig nedgång.

Bild 1. Stockholmsbörsens OMXSPI.

I diagrammet ovan har svarta trendstödlinjer lagts in, vilka entydigt visar på en nedåtgående trend där både toppar och bottnar blir allt lägre med tiden. Vi befinner oss alltså redan i en lågkonjunktur, oavsett vad börsanalytiker med flera ?experter? påstår i tidningsartiklar och intervjuer i radio och TV.

Övervärderade börser

Världens börser är kraftigt övervärderade. Aktiepris kontra förtjänst (utdelning) (p/e-tal) ligger numera ofta på 20 eller ännu högre. Det värdet innebär att man i form av aktieutdelning får tillbaka de investerade pengarna under loppet av 20 år. I Kina är p/e-talen ofta högre än 40. De kinesiska börserna är alltså kraftigt övervärderade.

På 1960-70-talet låg p/e-talen på mellan 2-6. Det var lågt. P/e-tal på 12-15 räknas i dag som acceptabla. Vid högre värden än så föreligger det en börsbubbla. Vid ett lägre tal än tio är en aktie påtagligt undervärderad. Det är alltså en mycket bra affär om man kan köpa aktier där utdelningen ligger på omkring 10 % av aktievärdet efter skatt. Sådana affärer förekommer numera knappast på börsen.

Fulla industrilager och låga transportnivåer

Industrilagren är fyllda till bredden. Produktionen har varit alltför hög under flera år. Nu har den, som inför och i och med alla tidigare lågkonjunkturer, börjat sjunka påtagligt. Under 2008-2009 års börskrasch sjönk den med omkring 20 %. Den här gången riskerar den att sjunka betydligt mycket mer. Det leder ofelbart till arbetslöshet, i värsta fall massarbetslöshet som den i Spanien.

Bloomberg Commodity Index är ett viktigt handelsindex som entydigt visar att handeln redan nu är i en djup svacka. Försäljningsvolymen är liten och transportindustrin kör på sparlåga. Antalet ton gånger antalet kilometer som transporteras på järnväg är redan lika lågt som det var i och med bottennoteringen under den ekonomiska krisen år 2008-2009. Det är en tydlig indikator på att vi faktiskt redan nu befinner oss i en recession och nedåtgående ekonomisk trend.

Speditionsfirmorna kör numera färre lastbilar per vecka och transportsträcka. Beställer man i dag något från ett annat land, så är transporttiden för en vara betydligt mycket längre än vad den var för ett par år sedan. Det körs helt enkelt inte lika många turer och det gäller inte bara lastbilar utan även skeppsredarna tvingas låta stora delar av sin flotta ligga för ankar. Där det tidigare kördes en tur per dag, körs det numera kanske en eller två turer per vecka.

Baltic Dry Index är ett mått på containertrafik på haven. Indexet var tidigare i år nere på rekordlåga 290. Det har nu repat sig och stigit till lite drygt det dubbla men det är fortfarande rekordlågt i jämförelse med alla tidigare år.

Oljepriset har i år varit på en så pass låg nivå som det inte har varit sedan den senaste börskraschen och den senaste recessionen, år 2008-2009. Oljepriset sjunker regelmässigt vid konjunktursvackor.

S&P 500 – en tydlig konjunkturindikator

S&P 500 (Standard & Poor) är ett av de index som väger tyngst när det ekonomiska läget studeras. Dow Jones Industrial Index och NASDAQ är inte alls lika säkra konjunkturmätare eftersom de börserna är snävt avgränsade när det gäller företagsbranscher.

Vid börskrascherna år 2000 och 2008 föll aktievärdet för S&P 500 med omkring 50 %. Efter kraschen år 2000-2002 klättrade börsvärdet under år 2003-2008 upp till nästan exakt samma nivå som det låg på före börskraschen. Efter börskraschen år 2008, så har börsen stigit med drygt 200 % under åren 2009-2015 och nått nya höjder, nästan 150 % av börsvärdet före kraschen år 2008.

En teknisk analysmetod som används för att avgöra aktiemarknadens hälsa baseras på ?de 50 senaste veckornas medelvärde? (MA(50)), blå linje i diagrammet och ?de 100 senaste veckornas medelvärde? (MA(100)), röd linje i diagrammet. Under en långvarig börsuppgång ligger den röda linjen till höger om den blå linjen. Vid en långvarig börsnedgång ligger den blå linjen till höger om den röda linjen. Linjerna korsar alltid varandra vid tiden för en inledning av en recession och kraftiga börsfall. Vi är där nu.

Bild 2. S&P 500 med MA(50) och MA(100).

Av bilden ovan kan man utläsa att de blå och röda linjerna ofelbart korsade varandra vid tiden för de båda börskrascherna år 2000-2002 och 2008-2009. Om man studerar de båda linjernas positioner år 2016, så ser man att de även just nu korsar eller är på väg att korsa varandra. Detta är en mycket säker indikator för en annalkande börskrasch.

En teknisk analys av S&P 500 med trendstödlinjer visar även att att indexet har samma sorts trend som Stockholmsbörsens OMXSPI.

S&P 500 visar på en nedåtgående trend där både toppar och bottnar blir allt lägre med tiden. Även S&P 500 visar alltså på en konjunkturnedgång och en förestående börskrasch.

De amerikanska presidentvalen

En intressant sak som kan noteras, är att de båda börskrascherna år 2000-2002 och 2008-2009, inträffade strax före de amerikanska presidentvalen som hålls just de åren. I november i år är det återigen presidentval i USA.

Perioderna av nedgång i ekonomin visar att presidenterna inte har bemästrat det ekonomiska läget. Många av de ekonomiska rådgivare som den amerikanska regeringen har använt sig av genom tiderna, har varit just nobelpristagare i ekonomi. Trots det så har de inte lyckats med bedriften att motverka recessioner, lågkonjunkturer och börskrascher. De har alltså varit ekonomiskt inkompetenta och inte heller FED:s chefer (Alan Greenspan, Ben Bernanke och Janet Yellen) har haft tillräckligt med kunskap för att plana ut konjunkturcyklerna.

Bild 3. S&P 500 med nedåtgående trendstödlinjer.

Ben Bernanke kommer troligtvis att gå till historien som den penningtryckande FED-chefen. Under hans tid som FED-chef har de amerikanska dollarsedlarna blivit 5 gånger så många som före år 2008. I och med den börskraschen bestämde sig Ben Bernanke nämligen för att på Weimarrepublikanskt manér pressa sig ur krisen. Därmed lindrade han delvis börsfallet men byggde i stället upp en ännu större bubbla för framtiden och den kommer så småningom att spricka med ännu större kraft än tidigare bubblor. Den ekonomiska bubbla som vi just nu befinner oss i, kommer ofelbart att leda till en börskrasch som förmodligen får börskraschen år 1929 att blekna.

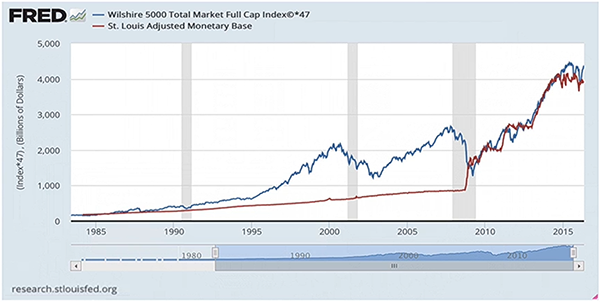

Tryckpressarna i USA har gått för fullt

De amerikanska tryckpressarna har under åren 2008-2014 gått på högvarv. Tillskottet av dollarsedlar är den enda faktor som har blåst upp priset på de amerikanska börserna. Eftersom andra länders börser påverkas kraftigt av till exempel Dow Jones Industrial Index, så har även andra länders börser blåsts upp med hjälp av amerikanska dollarsedlar. Den amerikanska dollarn har även varit världshandelsvaluta, vilket även det har påverkat den ekonomiska expansionen som nu visar sig vara en chimär.

Eftersom det nu finns fem gånger så mycket dollarsedlar som det fanns år 2008, så borde dollarn vara värd omkring 20 % av det värde som den då hade. Den borde alltså vara värd ungefär en krona och femtio öre (1,50), högst två kronor.

Överskottet på dollarsedlar har dock inte påverkat dollarkursen förrän nu. Först under det senaste året har många länder börjat neka USA att betala med dollarsedlar för handelsvarorna. Kina begär numera att få betalt i guld och silver när de säljer något till USA. Nyligen lämnade ett utländskt fartyg en amerikansk hamn med sin last därför att amerikanerna inte kunde betala lasten med något annat än dollar. Då får det vara, sade rederiet och kaptenen stävade ut ur hamnen med sitt fullastade fartyg.

Även Ryssland överger dollarn och många andra länder visar att de är intresserade av till exempel Brexit. Fortfarande baseras dock de internationella valutasystemen och banköverföringssystemen på amerikanska dollar, vilket delvis håller dollarn under armarna ett tag till. Dollarn visar dock tecken på en försvagning och den dag som dollarn rasar blir det panik på världens börser. Dollarn påverkar allt.

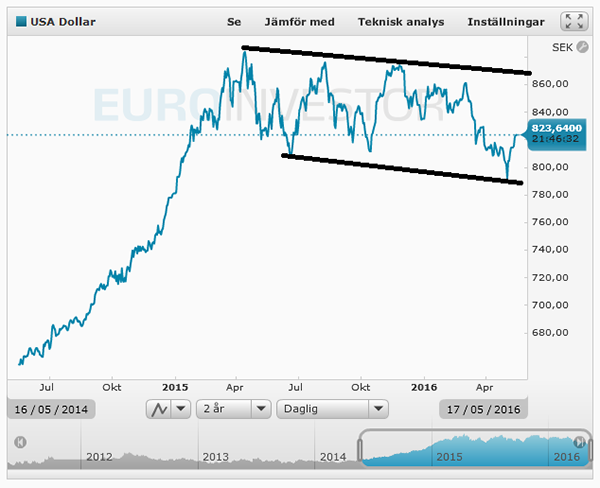

Dollarns värde i förhållande till andra valutor (till exempel den svenska kronan) uppvisar samma nedåtgående trendstödlinjer som många börser. Diagrammet nedan avslöjar samma nedåtgående trend som Stockholmsbörsens OMXSPI.

Bild 4. USA-dollarns värde uppvisar en uppenbart nedåtgående trend.

Tillgången på dollar påverkar börskurserna

Före år 2008 fanns det ingen tydlig korrelation mellan antalet dollarsedlar och de amerikanska börskurserna men när Ben Bernanke, i spetsen för FED, började trycka upp en massa dollarsedlar år 2009, så följde börskurserna med uppåt. Det är alltså tillgången på dollarsedlar som har drivit upp börskurserna, inte att företagen skulle ha gått så mycket bättre. Korrelationen är så pass uppenbar att det inte finns något annat som kan ha påverkat börskurserna så mycket som just tillgången på amerikanska dollarsedlar. Trots att FED har pumpat in mer kapital i systemet, så har börsvärdena inte lyckats öka med lika mycket som antalet nya dollarsedlar. Börsen har alltså sjunkit i förhållande till hur mycket kapital det finns i omlopp.

En annan faktor som har varit avgörande för uppgångar på världens börser är det aktuella ränteläget. Det, under de senaste åren, låga ränteläget har delvis drivit upp börserna. När bankerna inte betalar någon ränta till spararna för insatta medel, så köper spararna hellre aktier eller aktiefondandelar för sina pengar. Efterfrågan på aktier ökar därmed och aktiepriserna går följaktligen upp. När sedan aktierna inte ökar i värde (så som läget är just nu), så blickar spararna mot andra investeringar. Om räntorna höjs, så sätts pengarna åter in på banken efter det att aktierna har sålts. Om räntorna höjs mycket, så säljer många sin aktier och då sjunker priserna, i synnerhet om risken för ett börsfall är uppenbart.

Det aktuella ränteläget visar att en recession är i antågande eller faktiskt redan är här. Skillnaden mellan de korta och långa räntorna skvallrar ofelbart om att den ekonomiska vändpunkten nu är nådd och att de korta räntorna successivt kommer att öka. Då blir det panik på världens börser när alla vill sälja sina aktier samtidigt.

En anledning till att vi, under de senaste åren, har haft ett extremt lågt ränteläge, är att riksbankerna har velat hålla en låg räntenivå på statslånen. Den amerikanska räntan på statslånen ligger nu på drygt 18 000 svenska kronor per medborgare och på närmare 50 000 per skattebetalare. Halva den amerikanska befolkningen uppbär någon form av bidrag och 15 % av den amerikanska befolkningen lever i fattigdom samtidigt som 14 % erhåller matkuponger av det sociala. 540 000 hus har under det senaste året sålts på exekutiv auktion och drygt 800 000 konkurser har noterats.

Den amerikanska drömmen är över och uppvaknandet är allt annat än trevligt. USA är konkursmässigt och landet håller på att förfalla. Grunden till förfallet är bankkartellen som parasiterar på folkets ekonomi. Några få människor har tjänat enorma belopp medan de flesta har svårt att få ekonomin att gå ihop.

En ny kris utgör väl inget problem?…

Många påstår att när nästa kris kommer, så trycker man bara mer pengar och bromsar på så sätt upp även den krisen. Det kan man tro. Det går att göra så till en viss gräns men sedan går det inte längre. Tyskland och Weimarrepubliken på 1920-30-talet visade det. Penningtryckandet i Tyskland var en av anledningarna till att Adolf Hitler kunde komma till makten. Den tyska riksbanken och de styrande politikerna trodde då att landets riksbank kunde trycka pengar i oändlighet men det gick ju som bekant inte.

John Maynard Keynes baserade sin penningtryckarekonomiska modell på omständigheterna omkring börsfallet och depressionen i USA år 1929 och framåt och hans teser omhuldas av en absolut majoritet av världens riksbankschefer som inte verkar ha lärt sig något av historien. De är alla inställda på att trycka pengar.

Många av dagens beslutsfattare har glömt bort hur det var på den tiden, kanske mest beroende på att de själva inte levde då men även på att de inte har läst på sin historia. Finansiella värden baseras på utbud och efterfrågan och det gäller även valutor. När det finns obegränsad tillgång på en valuta, så vill ingen ha den. Den amerikanska dollarn vill snart ingen ha.

Den amerikanska penningframställningen skedde i tre steg: QE1, QE2 och QE3. I diagrammet nedan kan man skönja dessa tre faser som trappsteg. En QE4 blir troligtvis den sista någonsin. Därefter riskerar dollarn att försvinna.

Många ekonomer tror inte att dollarn kan upphöra att gälla som världshandelsvaluta men man behöver inte gå tillbaka så särskilt många decennier för att komma till den tid då det brittiska pundet utgjorde världshandelsvalutan. Dess växelkurs och värde sjönk drastiskt när pundets uppgift som världshandelsvaluta övertogs av dollarn. På den tiden var pundets värde uppblåst – nu är det dollarns värde som är uppblåst.

Med tanke på de digitala penningväxlingssystemen, så behövs det ingen världshandelsvaluta. Alla länder skulle kunna växla med alla andra existerande digitala valutor. Dollarkonverteringen är bara ett sätt för bankerna att tjäna en extra slant på försäljning över gränserna. Växlingskursen för säljaren är alltid lägre än växlingskursen för köparen. Mellanskillnaden är en ren vinst för de banker som utför transaktionen och dessutom tar bankerna betalt för besväret att flytta beloppen från ett konto till ett annat. Det blir alltså dubbel förtjänst för bankerna så länge som man använder sig av en världshandelsvaluta.

Bild 5. Antalet dollar i förhållande till börskurserna enligt Wiltshire 5000.

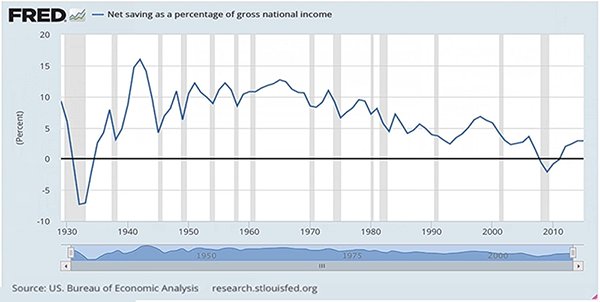

Rekordlågt sparande

Diagrammet nedan visar att det privata sparandet ökar vid konjunkturuppgång och minskar vid konjunkturnedgång. Vid så pass allvarliga kriser och konjunkturnedgångar som de börskrascher som inträffade år 1929 och 2008, lånar privatpersonerna i genomsnitt mer än vad de sparar. Många behöver i en lågkonjunktur låna pengar till sin försörjning.

Bild 6. Det privata sparandet i USA över tid sedan år 1929.

En tydlig trend för det privata sparandet, är att människor sparar en allt mindre andel av sin inkomst. Det innebär att när nästa kris kommer, så har de flesta en mycket dålig ekonomisk buffert för att klara av krisen. I kristider ökar dessutom ofta räntorna kraftigt och det blir då mycket dyrt att leva på lånade medel.

Privatpersoner på obestånd

Antalet sena återbetalningar på lån (räntor och amorteringar) har under den senaste tiden ökat. Det är ett säkert tecken på en lågkonjunktur. Det vittnar om en kommande finanskris. Det förebådar ett ökat antal exekutiva försäljningar och därmed sjunkande huspriser.

Huspriserna ser ut att kunna sjunka med omkring 40-50 % eller kanske till och med ännu mer. Den fastighetsbubbla som har blåsts upp under de senaste åren, kommer att leda till att många inte kan betala räntorna och amorteringarna på sina huslån i den takt som låneöverenskommelsen fastställde. Det kommer att leda till att fler hus måste säljas. Marknaden översvämmas då av hus och priserna sjunker. Det ökade antalet invandrare och flyktingar i Sverige driver inte upp huspriserna eftersom den delen av befolkningen inte har råd med sådant boende.

Risken för en bankkris

I dåliga tider söker sig de som har pengar till säkra investeringar. Under de senaste decennierna har vi sett hur spararnas och företagens pengar beslagtogs på Cypern. Ett motsvarande scenario kan inträffa i vilket annat land som helst och det är i de överbelånade länderna och i de länder där bankerna är konkursmässiga, som risken för en sådan utveckling är som störst.

b i olika länder kommer, i och med den stundande krisen, att gå i konkurs och spararna kommer i och med det att förlora pengar. Ett exempel på banker som befinner sig på gränsen till överlevnad är de italienska bankerna, vilka i många fall är konkursmässiga.

De länder där risken är som störst för en sådan utveckling är med tanke på det nationalekonomiska läget: Japan, USA, Kanada, Grekland, Italien, Irland, Portugal, Spanien, England (U.K), Frankrike och Belgien, för att nämna några av dem som ligger sämst till.

Upplopp och undantagstillstånd

När länders ekonomier kraschar och när medborgarna blir medvetna om orsaken till det, så blir de uppretade och demonstrerar mot sina regeringar. Venezuela har drabbats av ett sådant läge. Landets valuta är utsatt för en så pass kraftig inflation att priserna på varor ökar för var dag. Det finns alltså ingen anledning att spara några pengar i landet.

Befolkningen i landet har rest sig mot sin regering. Det har lett till undantagstillstånd, misshandel av medborgare och regelrätta avrättningar på gatan med polis och militär som förövare. Detsamma riskerar att hända i alla andra länder där samma sak sker. I USA är det många avhoppade militärer som har avslöjat vad planerna med FEMA-lägren är och hur landet militariserar polisen för att stävja eventuella, folkliga uppror i och med en ekonomisk krasch.

I Sverige finns det även en risk för en sådan utveckling, men den är i sådana fall mest beroende på enskilda bankers ekonomi. Om en bank går omkull, så kanske du inte får tillbaka dina sparade pengar. Så, om du skall spara pengar på banken, då skall du sprida dina medel på olika banker!

Guld och silver

I USA beslagtar den amerikanska staten för närvarande guld- och silvergruvor. Tillstånd för gruvdrift dras in och gruvor försätts i konkurs. Staten tar över gruvorna och kan sedan utvinna det guld, silver och andra metaller. I sammanhanget är det viktigt att se den amerikanska staten som ett företag, vilket även står tryckt på de amerikanska dollarsedlarna. När det blir dåliga tider, då ökar guld- och silverpriset och då blir gruvor oftast mycket lönsamma – rena guldgruvor att ösa vinster ur. Den amerikanska staten har nu kommit på ett sätt att beslagta sådana gruvor.

Oavsett vem som äger gruvorna när tiderna blir svåra, så då söker sig de rika investerarna till ädelmetaller, vilka i sådana tider ökar i värde. Guld och silver går det alltid att sälja och det finns många företag i Sverige som har specialiserat sig på att köpa och sälja både guld och silver. Även mynthandlarna köper och säljer guld och silver.

Vårt råd, inför de tider som nu stundar, är att investera, det som man kan investera, i guld och silver.

En grundläggande orsak till det finansiella systemets kommande kollaps, är bankväsendet. Vi anser, med stöd av historien, att privatbanker och lån borde förbjudas. Det finns ingen anledning att leva på lånat kapital. Ett samhälle behöver inte vara uppbyggt omkring lån på fastigheter och konsumtionsartiklar. Har man inte pengarna, så får man vänta med att köpa det som man vill ha. Ett sådant system skulle rädda många människor från ekonomiska problem och olycka.

Inte heller borde spekulation i form av derivathandel vara tillåtet. Vi anser att derivathandeln borde förbjudas. Den kommer att bli en viktig komponent i den kommande ekonomiska kraschen, kanske den främsta orsaken till den.

Bank- och börssystemet, så som det i dag är uppbyggt, är grunden till de stora finansiella problem som vi har upplevt under de senaste etthundra åren. Bankerna har lurat och utnyttjat medborgarna och så sker fortfarande. Vinnarna är bankernas storägare, ett ett fåtal familjer och släkter i världen som har styrt upp de ekonomiska regler som ländernas regeringar har beslutat skall gälla för den finansiella marknaden.

Det är nu dags att förändra det. Det kan vara en omstart på gång när det gäller världsekonomin. En förändring kommer att komma till stånd vare sig det finns en vilja till det eller inte. Den kommande ekonomiska krisen kommer att förändra spelreglerna för hur länders ekonomier får skötas och hur banker och riksbanker får agera.

Ett samhälle måste baseras på att människor inte skall riskera att slås ut i det. Ett land kan inte skapa sin välfärd på lånade medel. Länder har ett ansvar att inte låna pengar på medborgarnas bekostnad.

Lånandets gissel gäller även privatpersoner och familjer. Ingen kan till etthundra procent förutse sin framtid. Därför skall man inte låna pengar och lån borde därför förbjudas liksom privatägda banker.

Ett land skall givetvis ha en riksbank som är ansvarig för att tillse att det finns valuta så att handel skall bedrivas. Valutan bör fördelas på en del valuta i form av reella pengar (mynt och sedlar) och en del digital valuta. Riksbanker skall basera den reella, fysiska valutan på en guld- eller silverstandard/guld- eller silvermyntfot där det existerar en guld- och/eller silverreserv i riksbankens valv. Valuta måste backas upp något med ett reellt värde. Då är ädelmetaller det bästa valet.

Att förbjuda privatbanker och privata lån begränsar privata aktörers möjlighet att genom lån expandera valutan. Så som systemet fungerar i dag kan banksystemet i praktiken expandera den tillgängliga valutan med tio gånger. I och för sig kontraheras den i och med att lån återbetalas men staten förlorar i och med detta system kontrollen över valutan. När staten trycker upp etthundra kronor, så riskerar de att förvandlas till ettusen kronor då de vandrar genom banksystemets lånekarusell.

I och med en inhibering av privatbankernas möjlighet att genom lån påverka ränteläget, så får staten full kontroll över ränteläget och en eventuell inflation. Inflation är inte nödvändigt så länge riksbanken inte trycker upp/producerar mer valuta. Ett sådant ekonomiskt system borgar för att priser inte ökar på grund av inflation.

?Men då kan man ju aldrig köpa sig något?, finns det vissa som höjer rösten om. Just den inställningen till konsumtion har vi tutats i under många decenniers tid men visst kan man köpa sig något – när man väl har sparat ihop till det!

Förr i tiden, före 1950-talet, lånade privatpersoner inte alls pengar så ofta och så pass hög utsträckning som i dag. För etthundra år sedan var banklån ovanliga. Människor ägde inte så mycket på den tiden och de köpte sig vanligtvis något först när de hade sparat ihop pengar till det. Det gällde även husköp. En hög konsumtion leder till en större förstörelse av vår jord. Klarar vår planet verkligen av dagens konsumtionstakt under någon längre tid framöver? I Kina är hälften av alla vattenreservoarer förgiftade och otjänliga för människor och djur. I Indien är den siffran ännu högre.

Spekulation och spel (lotteri, derivathandel med mera), oavsett viken typ det gäller, leder ofelbart till att några individer vinner pengar och att andra (det stora flertalet) förlorar mer än så. Lån på hus och hem och dyra konsumtionsartiklar leder inte alltför sällan till att människor tvingas leva skuldsatta resten av sina liv.

Allt kan styras med lagstiftning, även lån och bankers verksamhet. Det går att förändra saker och ting till det bättre.

En stor skuld är näst intill omöjlig att betala tillbaka. Tänk på det nästa gång du tänker låna pengar! Det är även något som vår svenska politiker och vår regering måste tänka på i stället för att indirekt skuldsätta medborgarna och tvingas till att öka skattetrycket.

Text: Michael Zazzio och Anders Sultan

NewsVoice är en oberoende nättidning med utgivningsbevis som startade 2011. Syftet är att publicera nyheter, debattartiklar, kommentarer och analyser.

NewsVoice är en oberoende nättidning med utgivningsbevis som startade 2011. Syftet är att publicera nyheter, debattartiklar, kommentarer och analyser.